Destrava Aí e CIP (Nuclea): Como escalar uma operação de recebíveis?

Por

Destrava Aí | 13 fev, 2023Qual é a vantagem de integrar com a Destrava Aí? Por que não integrar direto com a Nuclea (antiga CIP)?

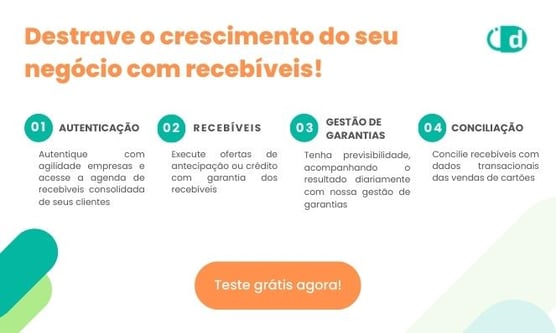

A Destrava Aí é uma empresa com soluções de infraestrutura de open finance, que ajuda sistemas de gestão financeira e financiadores a viabilizarem negócios com o registro de recebíveis para pequenas e médias empresas. Neste contexto, uma pergunta comum quando as pessoas conhecem nossa solução é: “Qual é a vantagem de integrar com a Destrava Aí? Por que não integrar direto com a Nuclea (antiga CIP)?”

Os pilares de nossa solução estão baseados principalmente nas principais dores que existem em escalar uma operação com o registro de recebíveis: Conciliação e gestão de garantias.

Neste artigo, detalhamos os benefícios da integração com a infraestrutura da Destrava Aí versus uma integração direta com a registradora, no caso, a Nuclea (antiga registradora CIP).

Destrava Aí e CIP: Qual é mais fácil para começar?

Existem duas alternativas para começar com o registro de recebíveis: A conexão via APIs e o portal web para usuários de back-office e de operações.

No caso de consumo de dados via portal web para usuários de back-office e de operações, a CIP não oferece essa opção.

Sendo assim, a Destrava Aí é melhor também para quem está começando a explorar oportunidades (pilotando uma nova garantia, fazendo um teste de antecipação de recebíveis e etc.). Na prática, a CIP é uma organização que tem expertise em lidar com produtos financeiros em grande escala, porém, que não tem foco em clientes menores (o que é uma consequência da sua estratégia, não um defeito do seu atendimento).

Nas conexões via APIs, a Destrava Aí oferece o benefício de uma abordagem com o conceito de “cubo de dados” (ex: padrão ISO 9075 relacionado ao SQL) que reduz o tempo necessário para capturar o valor de negócio. A conexão direta com a CIP é por meio de troca de arquivos e não segue o padrão de APIs abertas.

Nesse sentido, é muito mais simples e ágil a conexão com a Destrava Aí quando comparada com a integração direta com a CIP.

Outro benefício é que a Destrava Aí fornece as informações não somente livres de duplicações e refinadas (sem “ruído” de atributos regulatórios) mas também com valor contextual. Por exemplo:

- Em alguns casos de uso, é necessário o consumo e/ou a exibição de dados de recebíveis consolidados, como um percentual em relação ao total de estabelecimentos comerciais (ECs) ou por grupos de ECs);

- Em outros casos de uso, a informação detalhada é mais relevante, como na quebra por unidade de recebível;

- As vezes, um aspecto específico é mais útil de consumir, por exemplo, a consulta do domicílio bancário, quais as instituições que fornecem as contas e assim por diante.

Através da infraestrutura da Destrava Aí, fica muito mais simples e eficiente acessar informações relacionadas ao registro de recebíveis, do que em uma conexão direta com a CIP registradora. Essa simplicidade se reflete no menor tempo de desenvolvimento dos times de tecnologia.

Até o momento da escrita deste artigo, a CIP não oferece publicamente endpoints nem recursos que viabilizam o conceito do cubo de dados.

Destrava Aí e CIP: Qual é mais viável para escalar?

Para começar e para escalar, a infraestrutura da Destrava Aí oferece vantagens em relação à conexão direta na CIP.

As funcionalidades de conciliação de recebíveis e gestão de garantias são os principais diferenciais da Destrava Aí, mas existem outros aspectos que mencionamos no restante do artigo.

Destrava aí e CIP: acesso à interoperabilidade no registro de recebíveis

A Destrava Aí possui relacionamento com diversas registradoras e, portanto, pode consumir e executar operações direto na registradora mais próxima da fonte de informação compartilhada por adquirentes e subadquirentes (para entender melhor o que significa “fonte de informação”, recomendamos a leitura desse artigo no blog da Destrava Aí).

Além disso, essa abordagem oferece vantagens também em relação à otimização de custos de operação, que impactam positivamente no modelo de negócios com os parceiros da Destrava Aí. A CIP é uma das melhores registradoras em termos de custos para escalar, no entanto, a análise de suas cobranças não é trivial.

A CIP oferece a interoperabilidade como uma obrigação regulatória, que inclusive já apresentou seus desafios, mas com recursos limitados com adquirentes e subdquirentes que não estão na sua própria base.

Destrava Aí e CIP: conciliação de recebíveis

Em relação à conciliação de recebíveis, a solução da Destrava Aí possui funcionalidades únicas no mercado, que a conexão direta com a CIP não oferece.

Caso a sua empresa seja um sistema de gestão financeira ou uma fintech com interface ao usuário final, a conciliação de recebíveis da Destrava Aí é um diferencial relevante para escalar sua operação de crédito com recebíveis.

Em resumo, nossa infraestrutura concilia as vendas originais realizadas por empresas com as agendas de recebíveis registradas, que estão associadas a ofertas de crédito.

Realizamos os cálculos de desconto estimados de acordo com o contexto de uso (débito, crédito, pré-contratadas, etc.) e apontamos de forma automática onde existem potenciais divergências para serem analisadas.

Em resumo, esses são os benefícios da conciliação de recebíveis para escalar operações com a Destrava Aí versus a conexão direta com a registradora CIP:

- A automação de cálculos complexos oferece ganhos de produtividade e permite identificar divergências, portanto, são uma oportunidade para redução de custos para usuários finais (empresas que vendem com cartões);

- A automação do controle de recebimentos e de descontos reduz o tempo despendido pelos times de atendimento ao cliente para explicar divergências aos usuários finais;

- Um maior controle dos recebimentos, aumenta a confiança dos usuários finais com o financiador, para tomar novas linhas de antecipação ou de crédito;

- A conciliação entre transações e recebíveis permite aos financiadores um maior controle da exposição de risco e, portanto, há um potencial aumento de concessão de crédito;

- A conciliação de recebimentos é um passo essencial para a gestão de caixa de pequenas e médias empresas que, em empresas mais estruturadas, antecede a decisão de tomar uma linha de antecipação ou de crédito.

Destrava Aí e CIP: experiência para sistemas de gestão financeira

Como a conciliação de recebíveis da Destrava Aí atende uma dor comum das pequenas e médias empresas que vendem com cartões, a funcionalidade é uma oportunidade para incrementar assinaturas aumentando a monetização de sistemas de gestão financeira.

Como visto na sessão anterior, sua empresa pode ajudar seus clientes a serem mais produtivos e a identificarem oportunidades de redução de despesas, duas vantagens muito importantes e requisitadas no atual contexto econômico.

Além disso, a conciliação de recebíveis da Destrava Aí viabiliza ofertas de antecipação integradas no contexto de gestão financeira, de forma transparente ao usuário final (com a identidade visual do parceiro). Essa linha de monetização sem a infraestrutura da Destrava Aí é extremamente complexa de viabilizar.

Essa experiência, alinhada com o conceito do embedded finance, leva a oportunidade de acesso a linhas de crédito no momento em que ela é demandada por gestores financeiros. Se sua marca é quem traz essa oportunidade no momento adequado, ela sairá fortalecida e o relacionamento com seus clientes ficará mais próximo.

Esses benefícios não existem em uma integração direta com a registradora CIP.

Destrava Aí e CIP: controlando exposição de crédito com a gestão de garantias

Em relação à gestão de garantias, a infraestrutura da Destrava Aí oferece um benefício indispensável para escalar operações de antecipação versus uma integração direta com registradoras.

Após a execução de contratos (feitos diretamente pelo parceiro via Destrava Aí), há um acompanhamento diário das validações em todos os recebíveis para checar se:

- O registro foi devidamente capturado e comunicado entre as registradoras;

- As credenciadora ou subcredenciadoras acataram o registro;

- Houve um impacto esperado nas informações, de forma a prever futuros riscos na liquidação.

A partir do dia útil seguinte, nossa infraestrutura avalia se é necessário atuar para prevenir riscos de não recebimentos futuros, independentemente do prazo de recebimento desses recebíveis. O processo estimado para conclusão da análise é de até um dia útil, independente da quantidade de unidades de recebíveis afetadas.

Uma gestão de garantias em unidades de recebíveis viabiliza financiadores a aumentarem sua concessão de antecipação ou de crédito fumaça, sabendo quais recebíveis estão em risco de não serem recebidos, antes de o prejuízo acontecer.

Essa previsibilidade, benefício da plataforma da Destrava Aí, não existe em uma conexão direta com a CIP, sendo frequentes histórias de financiadores que deixaram de receber porque não consideraram a gestão da garantia desde o momento da execução do contrato (seja antecipação ou crédito fumaça).

No entanto, sabe-se que a CIP registradora atua com alguns adquirentes conectados a ela, ajudando na distribuição de operações de cessão fiduciária (associadas ao crédito fumaça) e permitindo o controle de margens financeiras.

Ambos os pontos podem ser considerados mecanismos de gestão de garantia, mas que não é preditiva como a gestão de garantias da infraestrutura da Destrava Aí.

Destrava aí e CIP: previsibilidade no modelo de negócios

Quem já começou a aproveitar as oportunidades da abertura do mercado de recebíveis já se sentiu sobrecarregado de tantas abreviações e conceitos, que não ajudam na hora de controle das tarifas cobradas.

Apesar de ser uma das registradoras com o menor custo para escalar, é preciso investir tempo para compreender o modelo de cobrança da registradora da CIP.

A Destrava Aí é a solução completa para escalar ofertas de crédito com recebíveis de cartões. Fintechs, subadquirentes, FIDCs, distribuidores e franqueadores usam nossa infraestrutura para aumentar a concessão e a recuperação de crédito. Nossa solução permite que empresas que querem aumentar sua concessão e recuperação de crédito possam fazê-lo de forma segura e escalável através de nossa infraestrutura especializada em recebíveis de cartões.

→ Fale com um especialista e conheça nossa solução!

.png?width=349&height=274&name=1.-Banner-sobre-opera%C3%A7%C3%A3o-de-cr%C3%A9dito-(800x628).png)